扶養親族の定義とは?年齢や控除額について知っておこう

「結婚したら仕事を辞めて扶養に入る」などのように、「扶養」という言葉を聞いたことがある人もいるでしょう。扶養とはそもそも何なのでしょうか。扶養親族の明確な基準について理解した上で、年末調整や確定申告で扶養控除を申告しましょう。

扶養親族となりうる家族・親族の範囲を確認しておこう

税務的に扶養親族とは、以下の要件を満たす16歳以上(年末時点)の人が対象となります。

- 配偶者以外の親族(=6親等内の血族および3親等内の姻族)または児童福祉法の規定による里子や老人福祉法の規定により市町村長から養護を委託された老人であること

- 同一生計であること

- 1年間の合計所得金額が38万円以下であること

- 事業専従者ではないこと

納税者に上記の要件を満たす扶養親族がいると、扶養控除という所得控除を受けることができ、税務上、有利になります。

一般的に扶養親族というと、同居している子どもというイメージを持ちがちですがそれだけではありません。上記の要件について、誤解しやすいポイントとともに詳しく解説します。

扶養親族は子どもでなくてもよい

扶養親族とは上記のとおり、民法の規定に準じて「6親等内の血族、もしくは3親等内の姻族」としています。納税者を基準に考えると、例えば孫も祖父祖母も2親等ですので扶養親族の対象となるわけです。意外と範囲が広いですね。

なお、配偶者は3親等内の姻族に含まれるものの、配偶者控除の対象になるので、扶養親族とはなりません。名称が異なるだけで、配偶者控除も扶養控除の適用形態のひとつと考えておくといいでしょう。

扶養親族は同居でなくてもかまわない

扶養親族の要件のひとつに、「同一生計であること」があります。これについては、勤務や就学、療養などの都合で日常生活を共にしていない親族でも、税務上の同一生計とされる場合があります。

例えば

- 単身赴任や就学、病気療養などの事情で同居していなくても、余暇には起居を共にしている場合

- これらの親族間において、常に生活費、学資金、療養費等の送金が行われている場合

などです。「娘を大学に通わせるため、親元を離れての一人暮らしの仕送りをしている」(=学資金の送金)「祖父や祖母の病気療養費を支払っている」(=療養費の送金)というケースでは、同居でなくても「同一生計」と捉えていいということですね。

合計「所得」金額38万円以下とは「収入」のことではない

扶養親族の要件である「合計所得金額38万円以下」とは、収入金額のことではありません。収入と所得は日常会話では特に区分することなく使用している人もいますが、税法上では実は別ものです。

所得とは、収入から必要経費(所得の区分によっては税務上、法定されているものもある)を差し引いた後の金額です。必要経費は所得の種類によって異なってきます。アルバイトと年金受給者を例に解説します。

パート・アルバイト:年収103万円以下なら合計所得38万円以下になる

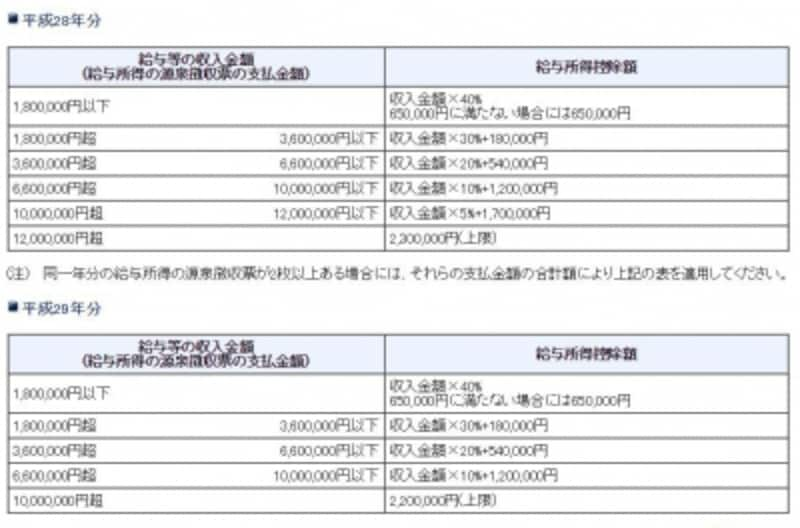

パート・アルバイトにおける合計所得38万円以下とは、収入でいうと103万円以下のことです。この場合、所得の区分は「給与所得」という扱いになり、必要経費は「給与所得控除」(下表参照)となります。

平成28年以降の給与所得控除の早見表

給与所得の算式は次のとおりです。

- 給与収入金額-給与所得控除額(最低65万円)=給与所得の額

この表の180万円×40%で計算した金額が65万円に満たない場合には65万円という箇所がポイントで、アルバイトの年収が103万円以下であれば、結果として給与所得金額が38万円以下となり、ここでいう合計所得金額38万円以下の要件を満たすというわけです。

年金受給者:65歳以上か65歳未満かで異なる

親族の方の年齢と年金受給額をこの表にあてはめてみてください

では、年金受給者(ここでいう年金とは、国民年金や厚生年金といった公的年金等とします)の場合はどうでしょうか?

公的年金等を受け取った場合の所得金額は、次の計算式で求めます。

- 公的年金等の収入金額(年金受給額)-公的年金等控除額=公的年金等の所得金額

ここで注意したいのが、公的年金等の受給者が「65歳以上」か「65歳未満」かで、公的年金等控除額の最低額が異なることです(前者は120万円、後者は70万円)。

所得金額から逆算すると、下記のような算式が成り立ちます。

【65歳以上の場合】

所得金額38万円=年金受給額158万円-控除額120万円

【65歳未満の場合】

所得金額38万円=年金受給額108万円-控除額70万円

つまり、65歳以上の親族がいてその人の年金受給額158万円以下、もしくは65歳未満の親族がいてその人の年金受給額が108万円以下の場合、生計を維持するための生活費や療養費の援助をしていれば、扶養親族の対象になるということです。

なお、基準となるのは合計所得金額です。他にも所得があるなら、それらを合計しなければなりません。

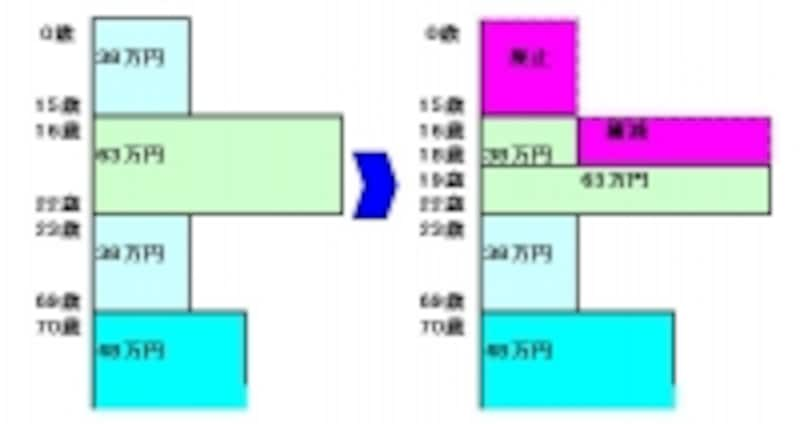

縮小傾向にある扶養控除

コンクリートから人へという政策でした

この扶養控除は平成22年度の税制改正で子ども手当(現:児童手当)政策、あるいは高校授業料の実質無償化政策と引き換えに一部廃止・縮小することとなりました(右記参照)。

具体的に以下の通りです。

- 年齢0歳~15歳までの扶養控除廃止(児童手当と引き換え)

- 年齢16歳~18歳までの扶養控除縮小(高校授業料の実質無償化と引き換え)

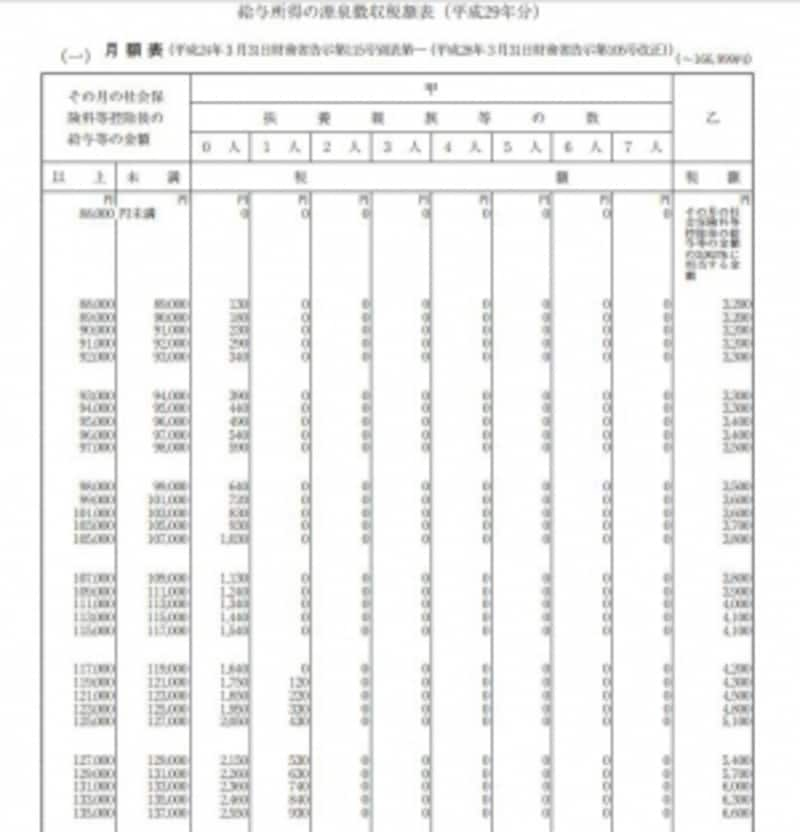

サラリーマンなどの給与所得者は扶養控除の縮小や給与所得控除額に引下げといった税制改正の影響を受けて、たびたび源泉所得税額表が変更されています。平成29年分以降の最新の源泉徴収税額表は下記のとおり。

平成29年分以降の源泉徴収税額表(出典:国税庁資料より)

扶養親族の範囲をあらためて確認し、扶養控除の対象であれば、年末調整や確定申告などできちんと節税しましょう。

急な出費で困ったら「振込額」が表示されているママ安心サポートを選びましょう!